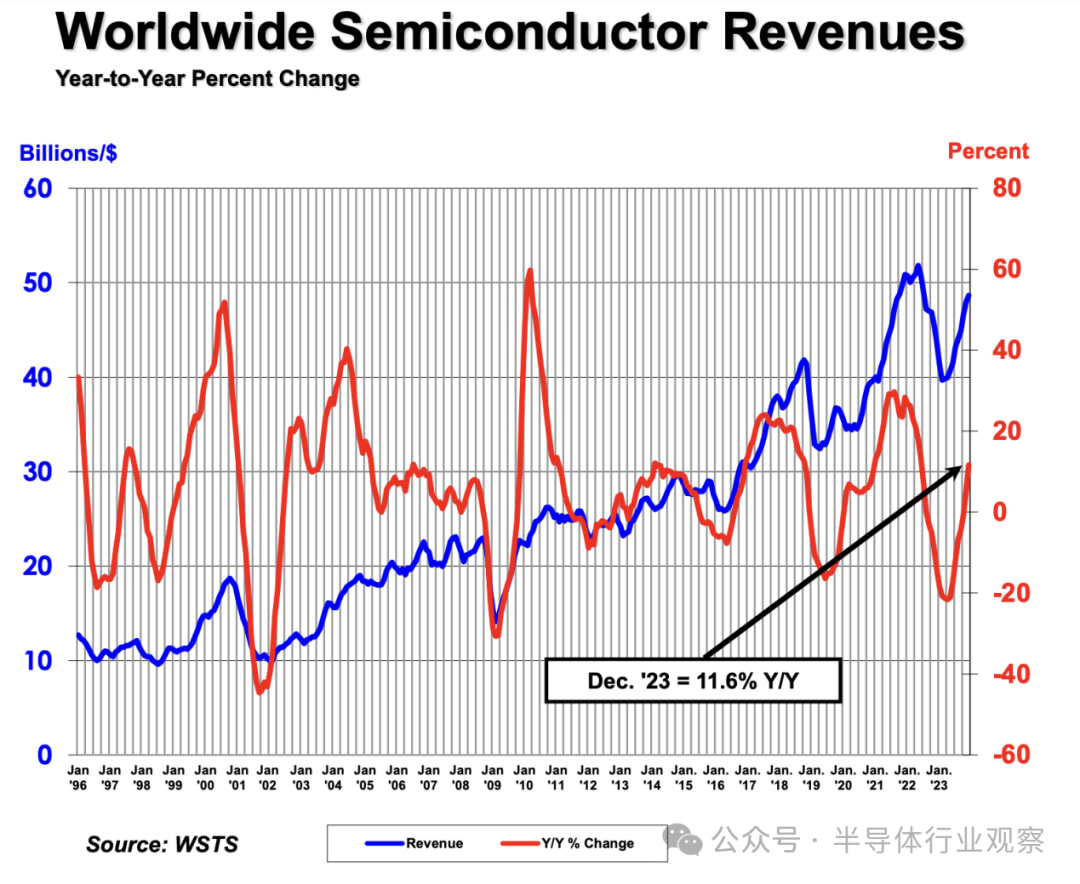

半导体行业协会 (SIA) 今天宣布,2023 年全球半导体行业销售额总计 5,268 亿美元,较 2022 年 5,741 亿美元的销售额下降 8.2%,这是该行业有史以来最高的年度销售额。2023 年下半年销售额有所回升。事实上,第四季度销售额为 1,460 亿美元,比 2022 年第四季度总销售额增长 11.6%,比 2023 年第三季度总销售额增长 8.4%。2023 年 12 月的销售额为 486 亿美元,较 2023 年 11 月总额增长 1.5%。

SIA 总裁兼首席执行官 John Neuffer 表示:“2023 年初全球半导体销售低迷,但下半年强劲反弹,预计2024年市场将实现两位数增长。” “随着芯片在世界所依赖的无数产品中发挥着更大、更重要的作用,半导体市场的长期前景非常强劲。推进投资研发、加强半导体劳动力和减少贸易壁垒的政府政策将有助于该行业在未来许多年继续发展和创新。”

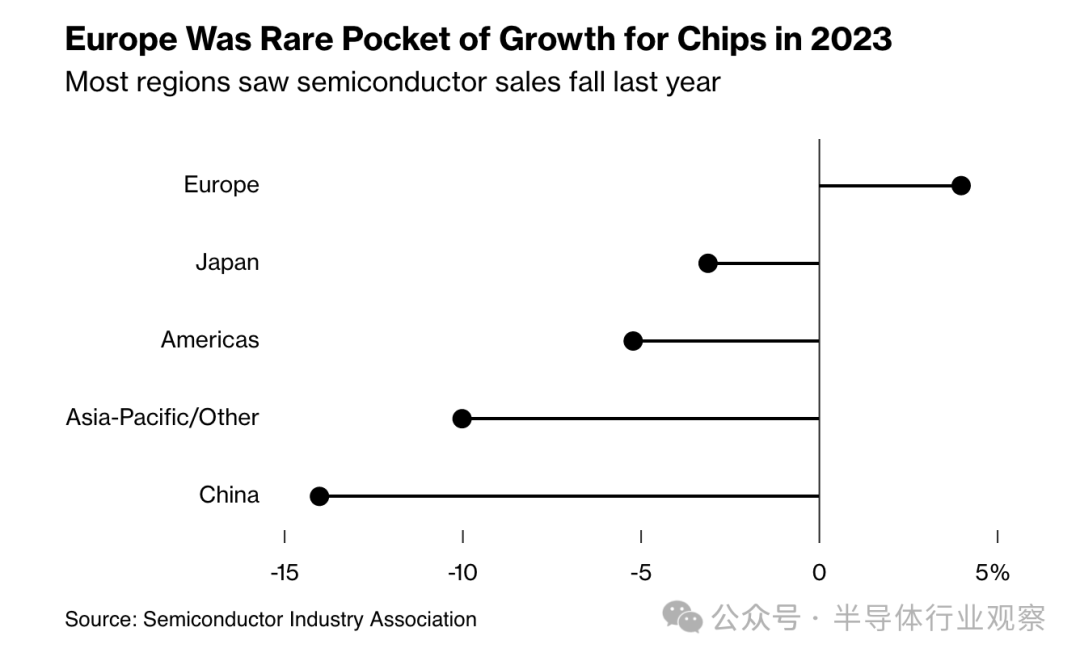

从区域来看,欧洲是唯一一个在 2023 年实现年度增长的区域市场,销售额增长了 4.0%。2023 年所有其他区域市场的年销售额均下降:日本 (-3.1%)、美洲 (-5.2%)、亚太/所有其他市场 (-10.1%) 和中国 (-14.0%)。与 2023 年 11 月相比,2023 年 12 月的销售额在中国 (4.7%)、美洲 (1.8%) 和亚太/所有其他地区 (0.3%) 有所增长,但在日本 (-2.4%) 和欧洲 (- 3.9%)。

多个半导体产品细分市场在 2023 年表现突出。逻辑产品的销售额在 2023 年总计达 1785 亿美元,使其成为销售额最大的产品类别。内存产品的销售额位居第二,总计 923 亿美元。微控制器单元 (MCU) 增长11.4%,达到 279 亿美元。汽车IC销售额同比增长23.7%,达到创纪录的422亿美元。

该行业增长的核心是最有价值的芯片制造商英伟达公司,该公司凭借其市场领先的人工智能加速器避免了经济低迷。这些芯片的需求量很大,因为它们可以处理公司开发人工智能模型所需的大量数据。Nvidia 的销售额预计在上个月结束的财年中将增长一倍以上,达到近 600 亿美元。分析师预计,到 2025 年 1 月,该公司的年收入将突破 900 亿美元。

投资者正在关注未来增长的前景,尤其是像英伟达这样的芯片制造商,他们认为这些制造商将从人工智能相关硬件支出的繁荣中受益。费城证券交易所半导体指数在 2023 年上涨了 65%,截至周五收盘,今年上涨了 3.9%。

尽管如此,一些行业内最大的公司还是度过了艰难的 2023 年,销售额急剧下降,因为客户在应对库存过剩的同时削减了订单。该集团的一些成员,包括英特尔公司和高通公司,表示市场正在恢复正常的购买模式,最严重的收缩已经结束。

Neuffer 表示,2023 年上半年的疲软是大流行的“后遗症”,当时电子产品制造商难以获得足够的供应,并面临前所未有的需求。这导致许多顾客订购过多,当经济恢复正常且个人电脑等设备的购买放缓时,他们发现自己陷入了供过于求的境地。

2024年的半导体,何去何从?

在经历了两年的衰退之后,市场似乎都对半导体今年的****非常乐观。那么,如果有的话,我们预计会出现什么样的复苏?中国将对成熟市场芯片的复苏产生什么影响?存储芯片恢复会是什么样子?我们会回到愚蠢的支出吗?

下面我们来猜想一下。

复苏,不如预期

从半导体股票的表现来看,你可能不知道半导体行业已经陷入低迷两年多了,但这就是现实。

股市似乎始终是未来表现的领先指标,但话又说回来,在整个下行周期中,股票一直价格昂贵,似乎预期复苏总是被推迟。现在的问题是,2024年是否最终会成为大家期待的复苏?

到目前为止,迹象看起来不错,但肯定不是我们所说的伟大,而且绝不会回到疯狂消费和期望的令人兴奋的日子。

在新冠疫情引发的短缺之后,该行业为建设产能而投入的巨额资金明显超出了预期,导致产能过剩引发的下行周期已经持续了两年多。

我们认为,考虑到经济低迷的持续时间,芯片制造商在资本支出方面可能会有点“保守”。

我们看到台积电预计 2024 年的支出“持平”,而亚利桑那州等项目则被故意推迟或缓慢进行。

台积电不从 ASML 进行High NA EUV光刻机购买也将控制其资本支出。

英特尔的支出处于合理水平,但远未超支,并且似乎在技术而非产能方面更具选择性。

我们当然不期望三星的内存支出反弹,因为内存容量仍然处于离线状态,并且没有完全恢复到 100% 的利用率。我们看到三星的主要支出再次是技术驱动而不是产能驱动。

产能支出,不及预期

重要的是,半导体行业不仅仅是单一的供需产能驱动循环。

第二个周期虽然没有产能周期那么大,但却是技术周期。显然,我们经历了技术节点和新工厂,它们在总体产能驱动支出的同时创造了单独的支出浪潮。

我们预计 2024 年的大部分支出将是技术驱动的,而不是与产能相关的,因此幅度会较低。

英特尔和台积电都在技术上投入资金。三星和其他内存制造商必须跟上技术节点的转变,即使同时保持产能远离市场。他们需要跟上技术的步伐,以在摩尔定律的基础上保持竞争力,摩尔定律推动了内存业务的基本成本。

从本质上讲,技术支出虽然有所变化,但几乎保持不变,而产能支出则波动很大。

我们将降低对 2024 年产能支出大幅增长的预期。我们认为 2024 年内存或逻辑的需求不会出现巨大的潜在增长,从而带动全面的产能支出。

尽管人工智能仍然是该行业的近期焦点和驱动力,但仅靠人工智能还不足以让整个行业全速恢复正常。

高带宽内存固然很棒,但还远远不足以吸收所有多余的内存产能,特别是因为需要重新装备才能将产能转换为高带宽生产。内存制造商必须小心,不要超出 HBM 内存需求,而 HBM 内存需求可能会受到 AI 逻辑芯片容量和可用性的更多限制。

我们仍然需要更广泛的宏观经济复苏来推动对个人电脑、服务器和无线设备的需求,而这些产品无疑占据了市场的大部分。

中国,将成为影响因素

目前尚不清楚中国在2023年购买的价值400亿美元的半导体设备工具将对芯片制造市场产生什么影响。

显然,他们还没有全部上线并且富有成效。问题是,它们上线后会产生什么影响?

随着中国希望投入设备和所有新晶圆厂并占据市场份额,中国扮演重要角色的成熟代工市场价格已经出现疲软的迹象。

400亿美元 是一个非常多的设备,而且可能会加倍,因为它不是相对昂贵的尖端设备,这表明 400亿美元 代表了更大的产能提升,因为它主要位于后端。

它显然不包括价值 1.5 亿美元的 EUV 工具甚至昂贵的 DUV 浸没工具等大件物品。因此,这是产能的一个非常显着的提升,因为它全部集中在成本较低、成熟的节点上。

为此。我们担心格芯和联华电子等二线代工厂可能会在中国迎头赶上并降价以获得低端市场份额和台积电降低定价以保持市场份额之间受到挤压。与中端代工厂相比,中国工厂和台积电都具有显着的成本优势。

避免这种情况的主要方法是尝试锁定那些出于某种原因不想与中国开展业务的客户的业务。GloFo在这方面做得很好,但绝大多数芯片客户只关心价格、价格和交期。

中国可能是影响 2024 年半导体行业复苏速度的最大因素之一。虽然它对领先优势没有影响,但我们需要记住,绝大多数半导体单位都是针对成熟技术的中国已经服务于这个大市场,并且能够而且将会影响这个大市场。

谁会是赢家?HBM是亮点!

我们认为,进入 2024 年,半导体公司的业绩将出现更多分化,因为并非所有故事都会随波逐流。

我们仍然喜欢ASML的故事。他们是市场上为数不多的真正的技术垄断企业之一。High NA EUV推出的故事将呈现积极的消息流,这将掩盖中国的限制。

我们认为台积电是人工智能革命以及苹果和英特尔近期需求的主要受益者。他们在支出方面十分谨慎,并且更能免受来自中国后缘竞争的影响。毫无疑问,他们仍然是世界上最好的芯片制造商。

三星的情况则好坏参半,因为其代工产品仍然无法完全达到台积电的水平,而且由于需求仍然不大,内存可能会缓慢复苏。内存的定价已脱离长期底部,但尚未出现强劲反弹。感觉更像是产能限制最终产生了影响,而不是强劲需求的回归。如果这是正确的,并且内存价格由于离线保持容量而更好,那么它不会是超级复苏。

虽然有限,但 HBM 仍然是一个亮点。我们可能更倾向于将 SK 海力士视为纯粹的内存公司,而不是在代工方面表现不佳的三星。

总体而言,本财报季对芯片股来说将是积极的,因为我们预计许多管理团队将谈论 2024 年更加光明的前景,尽管这仍然更多是希望而不是现实。

人工智能的梦想仍然是复苏前景的最大驱动力之一,到目前为止,人工智能尚未遇到任何重大障碍,导致其放缓。

与芯片生产商相比,设备支出的复苏将较慢,因为存储器或一般代工厂对产能的需求仍然不大(中国支出除外)

地缘政治仍然存在很大的不确定性。紧张局势继续沸腾,但这也许是在次要的而不是最重要的。

随着标准普尔指数重返历史新高,这些股票仍感觉超买。也许这只是每个人都愿意相信的市盈率扩张,而不是投资者担心的过度繁荣。

我想我们会发现财报季是否能支持股市复苏。

来源:半导体行业观察

-End-

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。